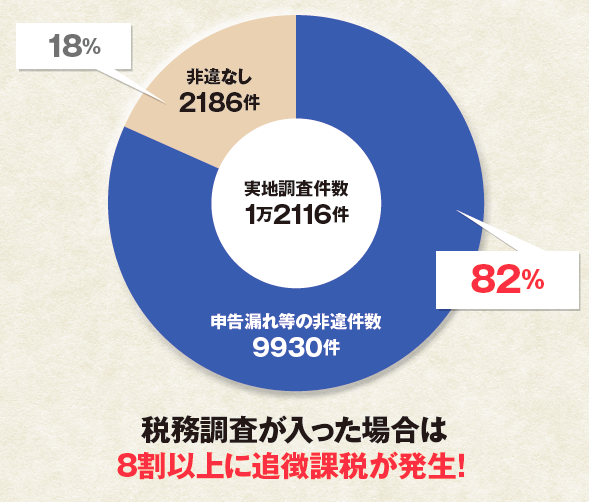

相続税は税務調査が厳しい。申告件数の20%〜30%に

税務調査が入り、80%で追徴を取られます。

2016事務年度の相続税調査

相続税の税務調査は、例年申告件数の約2割~3割程度に入ります。

そして、税務調査に入られた場合、追加で税金が課される確率が80%を超えています。

近年は相続税の基礎控除が下がって相続税の申告件数は増加しています。

ところが税務調査の実施率は従前から変わることなく、約2割~3割。

これは、従前には調査対象にならなかったような財産規模の小さい案件も調査対象になっていることを示します。

また、故人が財産を一覧表などにして残してくれているケースは稀で、多くの場合は遺族が故人の財産を探すことになります。

銀行通帳にしても、故人が家族に伝えていないものがあるケースもあります。

確認をする本人がいないなかで、生前の記憶や残された資料から財産を探すことになりますので、財産漏れが発生する可能性が高くなります。

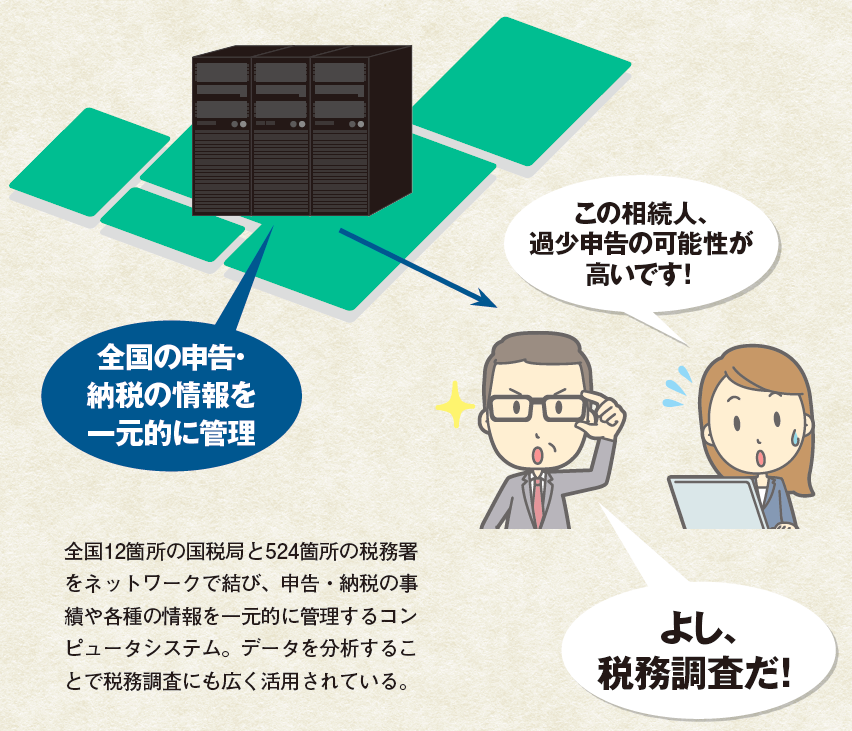

税務署はKSK(国税総合管理)システムを駆使し、全国の納税者たちの情報を一元的に管理しています。

相続税の金額が正しいか、申告漏れはないかなど、徹底的にチェックされるのです。

KSK(国税総合管理)システムとは?

KSKシステムには、故人の情報を生前から追いかけて入れられています。

所得税の申告書や源泉徴収票から故人の生前の所得が把握されています。

また自宅やマンションなどを購入すると、購入のデータが税務署に送られます。

そのほか、退職金の金額、国外への資金の送金状況、高級外車の購入状況など、非常に多くの情報を長期にわたり収集しているのです。

このようにして税務署が把握している相続財産の額と、申告書に記載した相続財産の額に差が生じている場合は、高い確率で税務調査が行われます。

そのほか、生前5年以内に多額の預貯金が引き出されている場合や、子どもや孫名義の預金が収入と比較して多い場合、生前の土地・株式等の譲渡代金や多額の退職金が申告書に含まれていない場合などに該当すると税務調査が行われます。

税務署が最も疑う“名義預金”とは?

相続税の税務調査で一番狙われるのは、「名義預金」です。

「名義預金」とは、銀行口座の名義が故人(被相続人)ではなく、配偶者や子供などの家族の名義であっても、税務署が故人(被相続人)の財産だと言うものです。

特に配偶者や子供の口座は注意が必要です。

税務署は、調査の下調べの段階で「銀行照会」という手続きを行い、配偶者と子供の銀行口座は確認をしています。

暦年贈与も注意が必要!

毎年、贈与税を納めて贈与をしている場合でも、「名義預金」として、贈与がなかったものとして相続税の対象になることもあります。

- もらった側が銀行の印鑑や通帳をもっておらず管理していない

- 贈与されたお金がたまっているだけで、まったく使われた形跡がない

- もらった人の住所地と離れた場所にある銀行の口座

まだまだある、税務署を呼び込む落とし穴

他にも税務調査の現場で指摘が多いものには以下のようなものがあります。

- 株式や債券で、被相続人が管理運用していたと疑われる証券口座

- 葬式代として引き出した預金のうち、実際の葬式代に使わなかった残り

- 小規模宅地の特例の適用できないケースに適用している

- 相続開始前3年以内に贈与された財産がある

- 国外に財産がないか、金などの投資の財産がないか

実際の調査では、過去5年分のお金や株式などの移動、使いみちを重点的に調べられます。

また故人だけでなく、相続人の財産についても、資産の額が不自然に多くないかを調べられます。

特に配偶者や子供の口座の残高が、配偶者や子供収入から考えて多い場合は調査対象になります。

相続税の計算は、事例ごとに、かつ、各人ごとに注意すべきポイントがバラバラで、相続税の申告に慣れていない税理士では、確認を漏らすこともありえます。

VSG相続税理士法人にご依頼をいただく方にお話を聞くと、相続を専門にしているので、こういった落とし穴にはまることなく、税務調査に対して安心できそうだから依頼した、という声が圧倒的に多いです。

それでも可能であれば、税務調査は来ないでほしいものです。そこでぜひ知っておいていただきたい制度があります。税務調査を省略する可能性?!

その秘密は「書面添付制度」

「書面添付制度」をご存じですか?

書面添付制度とは、簡単に言いますと「私たち税理士が納税額が正確であることを責任を持って書面で説明しますので、税務調査を実施する代わりに、税理士が税務署で調査を受けます」という制度です。(税務調査が必ず来なくなるわけではありません)

納税者側からすると、精神的にも肉体的にも疲れる税務調査を回避することができます。税務署側からしましても、適正な納税が約束されることで徴税の手間が省けます。

この書面添付制度は、添付する「書面」の書き方が重要で、書面添付制度を活用する場合でも「書面」の書き方のノウハウがないと税務調査になります。

また現段階では、まだ多くの税理士が書面添付制度を積極的には活用しません。(平成26年で書面添付割合は約10%)

万一書面に書いた内容と実際の内容が異なることがあると、税理士が懲罰を受けることがあるからです。

VSG相続税理士法人では、相続税特化の強みを活かして、税務署に信用される書面添付を実施し、可能なかぎり税務調査の実地調査を避けられるようにしております。

自分で申告書を作って出す人は約1割

財務省は毎年、相続税申告全体に対して税理士が関与している割合がどれくらいかを発表しています。

その結果を見ますと、毎年申告全体の約9割は税理士が関与している相続税申告です。

それだけ相続税の申告は複雑で難しいことを示しています。

また税務調査の割合も、税理士のハンコが押していない申告書は、押してある申告書よりもミスの確率が高いということで、実施されやすいと言われています。

税務署は調査に入って追加の税金を取ることを目的にしていますので、とりやすいところから調査に入る可能性が高いからです。

逆に税務署に、「これは調査に入っても無理だな」と思わせる申告書もあります。

弊社では相続税の調査の確立を下げるために、元税務署出身のスタッフのノウハウを活用しながら、税務署が調査に入らない相続税申告を目指しています。

私は元々は税務署で調査官として勤務をしていました。

その後、税務署を辞めて税理士になったという変わり種です。

税務調査が行われたときに納税者の人に話を聞きますと、

「緊張をして寝れなかった」

「多額の税金をとられるんじゃないかと不安だった」

「何か脱税の証拠をつかんでいるのかと思った」

というようなストレスや不安の声を良く耳にします。

でもそれは税務調査がどういうものかわからないという原因があると思います。

そこで税務調査とはどういうものかを、できるだけわかりやすくお伝えしたいと思います。

少しでも税務調査の不安を減らして、平穏な日々を過ごしてください。

- 税務調査はいつくらいに行われるのですか?

- 相続税の税務調査の対象になるのはどんな人ですか?

- 税務調査が来た場合、何を指摘されるのですか?また、罰金も取られるのですか?

- 銀行の預金名義を相続人に変えているのに、税務調査で指摘されるのはどんなケースですか?

- 税務調査官の出世や異動はどのように決まるのですか?

- 税務調査に来る調査官というのは、いわゆる「マルサ」と言われる人たちのことですか?

- 実際の税務調査はどのような流れで行われるのですか?

その1(税務調査の連絡から当日までの流れ) - 実際の税務調査はどのような流れで行われるのですか?

その2(1日目の午前中) - 実際の税務調査はどのような流れで行われるのですか?

その3(1日目の午後以降) - 税務調査はどうなれば終わるのですか?追加の税金に納得できない場合はどうすればいいですか?